平成29年1月1日~令和3年12月31日までの間に、自己または自己と生計を一にする配偶者その他の親族が特定成分を含んだOTC医薬品(いわゆるスイッチOTC医薬品)の購入対価を支払った場合において、その年中に支払った対価の合計額が12,000円を超えるときは、その超える金額(上限88,000円)についてその年分の総所得金額等から控除する新税制です。(平成29年分の確定申告より適用可)

ただし、従来の医療費控除と同時に利用することは出来ませんので、従来の医療費控除とセルフメディケーション税制(医療費控除の特例)のどちらを適用するか選択することになります。

出典:厚生労働省HP

適用条件

①確定申告をする方が申告対象となる1年間に、健康の保持増進及び疾病の予防

として取組を行っていること

②対象となるOTC医薬品の購入額が12,000円を超えていること

セルフメディケーション税制では自己と生計を一にする配偶者その他の親族に掛かった医療費も控除の対象となっていますが、一定の取組を行っている必要があるのは申告をされる方であり、配偶者その他の親族が一定の取組を行っていることは要件とされていません。

一定の取組とは・・・

下記の通りの健診や予防接種などです。

- 保険者(健康保険組合、市町村国保等)が実施する健康診査(人間ドック、各種検診(健診)等)

- 市町村が健康増進事業として行う健康診査(生活保護受給者等を対象とする健康診査)

- 予防接種(定期接種またはインフルエンザワクチンの予防接種)

- 勤務先で実施する定期健康診断(事業主健診)

- 特定健康診査(いわゆるメタボ健診)または特定保健指導

- 市町村が実施するがん検診

※市町村が自治体の予算で住民サービスとして実施する健康診査や、申告者が任意に受診した健康診査(全額自己負担)は対象外です。また、健康診査の再診査も対象とはなりません。

これらのうち、いずれか一つを受けていることが条件となります。また、一定の取組を行ったことを証明する書類(領収書または結果通知書)が必要です。当該書類には以下の記載が必要です。

①氏名

②一定の取組を行った年

③保険者、事業者もしくは市町村の名称、または医療機関の名称か医師の氏名

勤務先で受けた定期健康診断や、保険者の実施する健康診査の結果通知書に“勤務先”または”保険者名”の記載がない場合は、勤務先または保険者に別途証明書を発行してもらう必要があります。

健康診断等の結果通知表は写しでの提出が可能です。また、健診結果部分は必要ないため黒塗りなどした写しでも差し支えありません。

対象となる医薬品

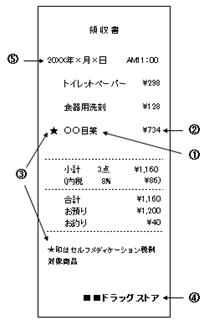

共通識別マーク

医療用医薬品から転用された83成分(平成29年1月当時)を含むOTC医薬品です。対象となる医薬品は厚生労働省のHPに記載されています。

なお、対象医薬品の多くには共通識別マークが入っています。

※共通識別マークを入れることは義務ではないため、マークが入っていないからといって対象外とは限りません。

対象医薬品の品目リストは必要に応じて2か月ごとに見直されることとなっています。新たにリストに追加された品目については、平成29年1月1日以降の購入であればリスト掲載前の購入であっても税制の対象となります。

セルフメディケーション税制の適用を受けるためには、対象医薬品を購入した際の証明書(領収書等)が必要となります。

その際、当該書類に以下の記載が必要です。

記載がない場合や紛失した場合は、購入店で再発行してもらう必要があります。

通信販売で対象医薬品を購入した場合、自宅のプリンタで印刷した領収書は原本と認められないため、通販会社等に改めて証明書類の発行を依頼する必要があります。

また、OTC医薬品の中には医療費控除の対象とはなってもセルフメディケーション税制の対象とはならないものもありますので、注意が必要です。

従来の医療費控除との違い

従来の医療費控除

実際に支払った医療費の合計金額 - ① - ②

=医療費控除(最高で200万円)

①保険金等で補填される金額保険会社等から支払われる入院給付金や、健康保険等で支給される

高額療養費など

②10万円または総所得金額の5%(総所得が200万円未満の場合)のどちらか少ない方の金額

セルフメディケーション税制

実際に支払った対象医薬品購入金額 - 12,000円

=医療費控除(最高で8万8千円)

従来の医療費控除では、総所得金額が200万円以上の方は医療費が10万円を超えなければ適用することは出来ませんでした。しかし、セルフメディケーション税制では医療費の総額が12,000円以上で一定の取組を行っていれば適用することが出来ます。

従来の医療費控除とセルフメディケーション税制を同時に適用することは出来ませんので、どちらかを選択することになります。

【参考】総所得が200万円以上、保険金等の入金はないものと仮定

医療費の総額 80,000円(うちセルフメディケーション税制の対象額 30,000円)

▶従来の医療費控除

医療費の総額が100,000円以下の為、医療費控除の適用は出来ない

=医療費控除額0円

▶セルフメディケーション税制

30,000-12,000=18,000円

=医療費控除額18,000円

ケース1の場合では、医療費控除の適用は出来ない為、セルフメディケーション税制を選択する方がお得になります。

医療費の総額 120,000円(うちセルフメディケーション税制の対象額 30,000円)

▶従来の医療費控除

120,000-0-100,000=20,000

=医療費控除額20,000円

▶セルフメディケーション税制

30,000-12,000=18,000円

=医療費控除額18,000円

ケース2の場合では、医療費控除を適用する方がお得になります。

医療費の総額 120,000円(うちセルフメディケーション税制の対象額 50,000円)

▶従来の医療費控除

120,000-0-100,000=20,000

=医療費控除額20,000円

▶セルフメディケーション税制

50,000-12,000=38,000円

=医療費控除額38,000円

ケース3の場合では、セルフメディケーション税制を適用する方がお得になります。

セルフメディケーション税制が新設されたことにより、これまで医療費控除の適用を受けることが出来なかった方も適用できるケースがあります。確定申告まで領収書は捨てずにとっておくことをお勧めします。

また、内容によっては医療費総額が同じでもどちらを選択するかによって控除額が変わってきますし、セルフメディケーション税制の上限は88,000円ですが、医療費控除は200万円ですので医療費を多く支払った場合(10万円超)は医療費控除がお得になるなど、様々なケースが考えられます。確定申告の際には内容をよく見てどちらがご自身にとってお得になるのか、よく検討してみましょう。

平成29年税制改正について

平成29年の税制改正により領収書の添付が不要となり、医薬品購入の明細書の添付をする事でセルフメディケーション税制が適用できるようになりました。ただし、税務署から医療費等の領収書の提示または提出を求められた場合は応じる必要があるため、確定申告期限から5年間は領収書等の保存をする必要があります。